数字广告的未来主战场会是移动应用内置广告(in-app), 移动网页的价值呈下行趋势,在这个主战场上曾经称雄的cookie数据、Web端人群知识基本不能直接发挥作用,中国市场Web端RTB库存流量近期已经超过了每天90亿次广告展示量,DSP划分Web端天下的格局已经基本确立,其中颠覆性的变数已经不大,而移动in-app RTB流量尚处在萌芽期, 在中国尚不到10亿的流量市场上具备in-app RTB投放能力的DSP正各显矫健身手,未来谁主沉浮尚未有定论,值得观察一番。

考查移动DSP的因素归纳起来也就是客户情况、数据、技术、对接库存以及支持的广告格式。同时,整个广告技术行业多为新创公司其资金实力也是不容忽视的考察因素。移动DSP其实是“另外一种动物”移动DSP对消费者的定向能力由于移动设备的先进性,如精确地理位置,和移动支付的紧密配合,以及DSP对消费者个体的识别能力和行为记录能力均比Web端的DSP有了长足的进步。以下列举一些已对外公开发布in-app RTB投放能力的DSP公司(暂不讨论非RTB的移动广告网络),谨供大家观察混沌初开时的中国in-app RTB市场格局,相信不出24个月,又会是一番新面貌。以下观察将in-app RTB广告公司分为两大类,即“纯移动DSP”和“多屏DSP”。

一、纯移动DSP类。对此类公司而言,移动就是营销的唯一主战场,专注和依靠移动成长大趋势是它们的特点。

力美科技

产品属性:纯移动DSP

服务定位:“中国第一家专业移动DSP”

融资情况:超过2000万美金;主要投资方IDG,KPCB

上线时间:2013年8月底

对接资源:DoubleClick、InMobi、芒果 、爱奇艺、PPS、优酷、土豆

技术团队:包括来自百度,谷歌、中科院等技术骨干组合成的技术团队

数据来源:第一方(自有SDK)、第二方、第三方数据

定向方法:地理位置,设备型号,设备操作系统,设备重定向,用户标签,运营商、WI-FI、使用时间、实时定向、城市定向、商圈定向

标签能力:12000数据标签

广告形式:图片广告、富媒体广告、视频广告、原生广告

in-app RTB专注指数:★★★★★

简评:在对接的流量平台和自有数据规模都在移动DSP平台具有领先优势,专业性强。力美有移动广告网络经营历史,其通过开发者SDK积累的移动端数据不可小觑,据悉在数据的挖掘和受众模型上都是根据移动特性搭建的,没有受PC端DSP的影响,可以说是以专注的态度做着移动DSP。投放案例多,投放思路经过实战,对其他的品牌投放有指导性意义。从资金实力上看,以超过2000万美金的融资额度专注从事移动广告业务,相比跨屏多业务领域的公司更容易在未来的移动主导的市场上获得累积的竞争优势。结合自身优势集中兵力进行歼灭战,避免多线作战是明智的战略选择。

亿动广告传媒

产品性质:纯移动DSP

服务定位:“中国首家移动DSP” (Optimad)

融资情况:超过3000万美金,投资方包括高通、戈壁、JAFCO

上线时间:2012年9月

对接资源:Doubleclick、Smaato、Inmobi、芒果、Mopub、优酷

技术团队:包括来自思科等科技公司的成员担任主要技术负责

数据来源:主要是第二方数据

定向方法:内容定向、行为定向、地域定向、运营商定向、设备类型定向、型号定向、时间定向、天气定向

广告形式:图片广告、富媒体广告、视频广告

in-app RTB专注指数:★★★★

简评:亿动在耕耘移动DSP时间较其他DSP更长,在移动DSP之外还有较丰富的移动产品线,涵盖投放以及移动归因分析(Sigmad)等。亿动是中国无线营销联盟(MMAChina)的主力会员单位,在跨境移动营销和APP推广方面颇具实力,近期全球化的脚步正在加速,亿动在印度市场已经立足并发展,可以预见,未来中国业务是重要部分而不是亿动业务的全部。

木瓜移动

产品性质:纯移动DSP

产品定位:“移动实时竞价广告平台”

融资情况:超过2000万美金,投资方包括凯旋创投、DCM等

上线时间:2014年4月(AppFlood)

对接资源:Admob, Nexage, Google Doubleclick, OpenX, MobFox, Airpush, Inmobi, 芒果,MADGIC, Appnexus, Mopub, Rubicon, Millennialmedia, Pubmatic

技术团队:包括谷歌等广告科技公司的成员

数据来源:第二方数据(ADN投放数据)、第三方数据(AoosFlyer, Hasoffers, Flurry, TalkingData, KOCHAVA, ADTRACKING, 秒针系统)

定向方法:平台,国家/城市,运营商/WiFi,手机品牌及型号,App类别,兴趣爱好,重定向,新设备用户,性别,年龄,职业,消费习惯,收入等

标签能力:全部移动用户标签

广告形式:富媒体广告、视频广告、自定义广告、图标广告、通知栏广告、应用列表广告、更多游戏菜单、插播广告(全屏)等

in-app RTB专注指数:★★★★

简评:木瓜移动的DSP产品AppFlood也是纯移动DSP平台,起步较晚,目前无论是数据流量还是投放经验都处于起步阶段,木瓜移动一贯的海外优先战略使其较为重视国际移动RTB流量的对接, 在对接国际交易市场的数量和经验上已经具备领先优势,作为差异化战略很有潜力。

除上述以中国市场为主要市场或重要市场的移动DSP公司外,还有颇具实力但以全球化市场为主要方向的公司,其中包括艾维邑动(Avazu),拥有超过4800万美金投资支持;一度进入IPO预备阶段的触控科技旗下畅思广告(Chance)等等。这些移动营销综合业务公司未来也必将会是中国市场in-app RTB广告业务的有力参与者。

二、多屏DSP。对此类DSP而言,依托PC/Web端的多年累积的业务实力和技术实力,开展跨屏广告业务是最佳的拓展移动广告的方式。它们的目标是成为广告主、代理公司进行一站式跨屏投放的服务商。 In-app RTB是一个重要部分,但远不是全部。

易传媒

产品性质:PC端衍生出移动DSP

服务定位:“中国最大的多屏整合需求方平台”

上线时间:2012年

融资情况:超过8000万美金,投资方包括GSR,新闻集团,NVP等

对接资源:DoubleClick、芒果 、爱奇艺、优酷、土豆、PPTV

技术团队:包括前百度、AMD、中科院的成员

数据来源:第一方数据

定向方法:时间定向、地域定向、型号定向、操作系统定向、运营商定向、频次定向、人群定向、网络环境定向、浏览器定向、商圈定向

标签能力:159种常用人群标签

广告形式:13种广告形式

in-app RTB专注指数:★★★

简评:丰富的PC端DSP的投放经验,从PC端走向移动端,易传媒DSP侧重的是多屏整合,同时兼顾PC Web,Mobile Web,in-app甚至未来TV OTT等。移动端DSP借鉴PC的优势,并且为了区别移动DSP和PC端DSP的不同,强调移动和PC端的不可代替性,于2014年5月推出了移动DMP来全面支撑移动DSP业务。可以推测在易传媒内部移动DSP业务具有较高重要程度。在易传媒前不久启动的“品牌程序化研究项目”以及新近发布的“Trading OS”解决方案中都有包括in-app RTB的内容。

品友互动

产品性质:PC端衍生出移动DSP

服务定位:“中国最大的实时竞价(DSP)广告平台”

融资情况:超过3000万美金,投资方包括宽带资本等

上线时间:2012年底

对接资源:谷歌Admob、淘宝、百度移动、芒果、Smaato、Flurry、 Inmobi

技术团队:包括前Bluekai重要技术团队成员

数据来源:第二方数据、第三方数据

定向方法:DAAT人群定向、App类型定向、地域定向、时段定向、系统定向、移动网络定向、移动设备定向

标签能力:在PC的基础上补充移动标签大概5000个

广告形式:目前行业内主流的广告形式都支持

in-app RTB专注指数:★★★

简评:品友互动是国内较早进入DSP领域的公司,并且很早就提出了移动DSP概念,随着市场环境的成熟,于2014年3月份正式上线移动DSP,由于有PC端的丰富投放经验,从PC端较为平滑就进入了移动端,多数客户是移动与PC端共同投放。另外,似乎移动端的受众分类体系(Taxonomy)是依托PC端的模式来构建的,品友的客户基础从PC端投放扩展到多屏投放难度较低,是优势之一。公司披露的战略中有透露,3年之内移动端的业务量会达到业务总量一半以上。

新数广告

产品性质:PC端衍生出移动DSP

服务定位:独立DSP

融资规模:超过1500万人民币,投资方包括银泰资本等

上线时间:2012年推出AdWise DSP

对接资源:Doubleclick 、芒果、优酷、百度、TANX

技术团队:不详

数据来源:第二方数据、第三方数据(百度数据)

定向方法:设备定向、系统定向、运营商定向、位置定向、时间定向等

标签能力:基于近1亿的IDFA的设备标签

in-app RTB专注指数:★★★

推荐理由:深耕游戏行业的PC端投放奠定了新数在行业中的地位,以及超过行业平局水平营利性。可以说新数在DSP产品和服务上最好地把握了“产品-市场匹配度”。近期新数进入移动营销领域,似乎仍然从手机游戏及APP推广等务实的效果型客户切入,极有可能复制在PC端的成功。

从事多屏DSP业务的还有聚效广告、悠易互通、传漾、晶赞、互动通、爱点击等公司,这些公司都是中国市场in-app RTB广告不同程度的参与者,囿于篇幅,不在此详述。

应用内置RTB广告,在中国市场仍然是个新兴领域,供应端的和需求方(DSP)都在高速发展,几乎所有分析报告都预测,in-app广告会成为互联网广告最大的构成部分,只不过是个时间问题,究竟是3年还是5年,尚不能知。但可以大胆预测,谁把握了in-app广告,谁就把握了未来。

纵观各平台,在对外的宣介中使用的维度和标准不尽相同,在行业内还无统一衡量标准的时候,各平台都相对新生,本身并无绝对优劣之分。回归网络广告服务的本质看一个平台对广告主的价值,无非就是考量四个方面:流量资源、广告形式、投放技术和效果评估工具。广告主在选择广告平台时需要把自身的需求与平台的实际能力相结合,才能达到较好的投放效果。

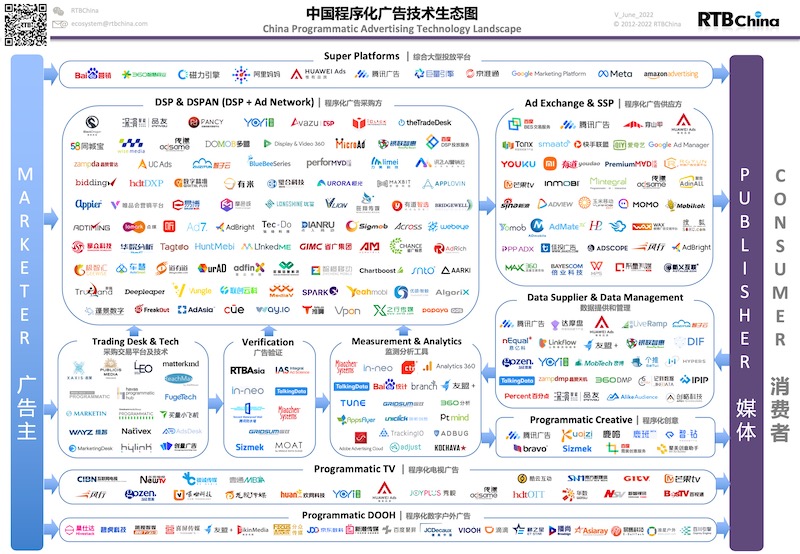

以上总结尚属管中窥豹,谨试图给想了解中国移动DSP的伙伴们做个粗浅总结,下图是上文的汇总,(必须说明的这些是不完全数据,中国市场各类DSP公司的总量至少有50家以上每一家都可能或者正在参与in-app RTB广告。)

最后要提一提站在行业“门口的野蛮人”也就是G.B.A.T.,这几个巨型公司都已有自己的DSP产品线或者类似DSP的服务,并且都具备投放移动in-app RTB广告功能,虽未发力于市场,但是这仅反映出需求尚未高涨。巨型公司有能力将in-app告广告“原生化”创造更好的效果,应用自己的规则和数据,In-app RTB广告的未来格局会很有意思,小伙伴们共同关注吧。

RTBChina

RTBChina