公关业务高速增长,并购迅速进入广告领域,两者之间的协同效应显现

公关业务高速增长,并购迅速进入广告领域,两者之间的协同效应显现

公司以公关起家,凭借资金、品牌、管理等竞争优势快速增长,2006-2013年公关业务收入/毛利润的复合增速分别高达47%/44%,市场份额行业第一。2010年上市之后,利用资本市场快速并购、开拓广告业务,我们预计2014年广告业务的收入/毛利润占比分别为51%/40%。公关业务与广告业务协同效应明显,我们判断未来公关与广告业务仍将继续维持高增长。

未来战略:“数字化”与“国际化”步伐加快,探索新的盈利模式

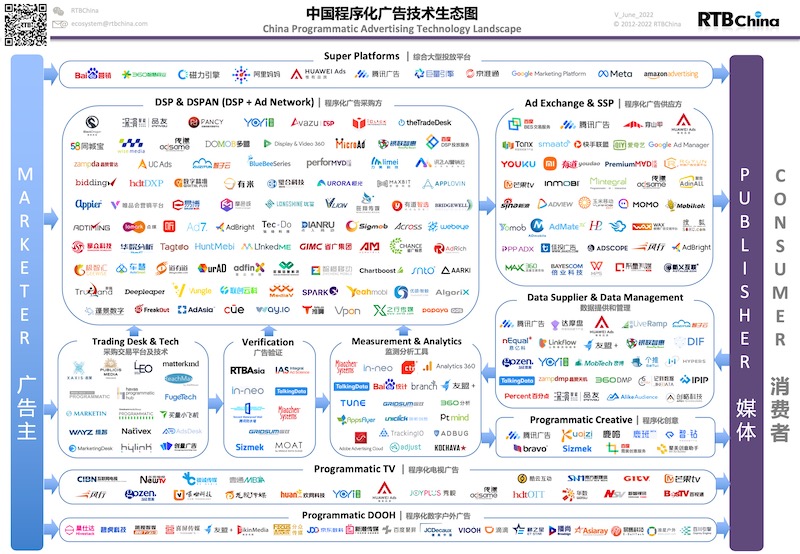

数字化是广告营销的发展趋势,基于大数据分析的RTB展示类广告有望引领数字营销的潮流。对比美国的RTB广告行业发展,我们认为中国RTB广告还处于起步阶段,RTB占整个广告的比例仅为0.1%,我们预计未来5年收入复合增速有望达到58%。我们认为蓝色光标将加速“数字化”扩张,公司将继续并购技术型数字营销公司。同时,我们预计公司将以欧美等成熟市场为新的扩张方向,通过并购加速国际化,预计2014年海外市场的收入占比将达到10%。我们预计未来公司将探索新的盈利模式比如销售分成等,而非单纯依赖佣金。

激励机制完善、管理团队优秀,再融资放开、可转债发行有望解决资金瓶颈

蓝色光标5位创始人是共同控制人,对管理层及核心员工都有股权激励,企业文化融合也在进行中。同时,管理层的能力已经得到历史检验。我们认为,创业板再融资的放开有利于公司进一步拓宽融资渠道,公司已经公告总额不超过14亿元的可转债预案。

估值:首次覆盖给予“买入”评级、目标价32元

我们预计公司2014/15/16年EPS分别为0.78/0.99/1.22元(不考虑新增并购),目标价32元基于瑞银VCAM现金流贴现估值工具,其中WACC为8.0%。目标价对应2014/15/16年的PE分别为41x/32x/26x。

Via: 新浪财经

RTBChina

RTBChina